原油交易提醒:美油产量打压多头 聚焦本周双月报

周二(3月13日)亚市早盘,美油交投清淡,小幅承压于61.25下方。油价于周一大幅下跌,投资者担忧美国原油产量不断上升,且上周数据显示投机资金减少多头头寸,预示未来或有更多抛盘涌出。

截止当前,美国WTI原油现报61.20美元/桶,跌幅0.26%;ICE布伦特原油现报64.79,跌幅0.25%。

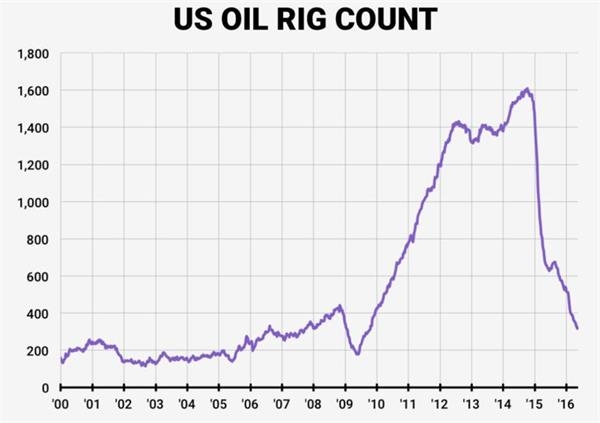

上周五公布的非农数据亮眼,美国就业人数增加,原油投资者认为这将进一步推动市场对于原油的需求,从而促使油价的上涨。再加上美国钻井数近两个月来首次减少的影响,美油在上周五出现了大幅的拉升,自60美元关口上涨至62美元。

尽管如此,但油价在周一未能延续此前的涨势,开盘小幅走高后再度承压回吐。尽管钻井数数量下降,但是较之去年同期仅有617口而言,钻探活动依然非常活跃。

同时,许多分析师表示,美国石油产量上升令市场蒙阴。美国的原油产量自2016年中期以来上涨幅度超过了20%,达到了1037万桶/日,并且这一趋势还将延续。

聚焦本周OPEC及IEA月报

原油投资者正聚焦即将于本周先后公布的OPEC和IEA月度报告,以便研判全球原油供需的最新形势。本周三(3月14日)将公布OPEC月报,而在周四则是公布IEA月报。

市场焦点在于这两个权威组织是否会再度上调美国原油产量预期。从分项指标上看,经合组织(OECD)成员国商业库存水平、全球原油供需规模修正值以及OPEC减产执行率等数据将尤为重要。

石油经济学家指出,美国页岩油供应增长和地缘政治风险将主导今年油价走势,届时将会在月报上有所体现。OPEC有关官员表示,对页岩产量的担忧可能会主导OPEC6月在维也纳举行的会议。

按照计划,OPEC和俄罗斯主导发起集体减产行动将持续到2018年年底。据《华尔街日报》周日报道,目前尚不清楚何时减产协议将会结束,但伊朗石油部长BijanZanganeh表示,OPEC可能会在6月同意于2019年开始放松目前的石油生产限制。

需求激增或导致油市供应短缺

但尽管随着美页岩油产量大幅上升,令原油市场一度担忧这是否会再度引发类似2014年的暴跌——由供给过剩而导致的油价暴跌。但是国际能源署近期表示,上游支出锐减可能在未来是一个潜在的麻烦。

能源署进一步表示,由于缺乏新的大规模的常规项目,随着页岩油产量逐渐的平稳,到2020年,需求激增可能会导致市场供应短缺。

OPEC内部产生分歧

此外,OPEC内部正分裂成为两大阵营。分歧在于70美元/桶的价格是否会促使美国的页岩油公司进一步扩大产能导致油价崩溃以及减产协议是否应当继续维持。

一方面是沙特为主的国家希望继续推升油价至70美元/桶上方,另一方面是伊朗等国希望油价维持在60美元附近。

伊朗油长BijanZanganeh表示,油价上涨将会进一步激发美国页岩油生产商的积极性。相比于OPEC,美国的页岩油具有更高的灵活度。

沙特方面则看淡页岩油扰乱市场的能力,并表示OPEC以及俄罗斯的联合将是对抗美国原油产量的堡垒。

国际能源署也表示,页岩油产量的大幅上涨导致了市场对于OPEC原油的需求低于其当前的产量。这种情况将会持续到2020年,导致OPEC维持减产期限远超大部分成员国预期。

技术分析

美国原油扭转了上周五的上升动能,目前跌破61.70-61.25这45点的区间小幅承压于61.25下方,现报61.20。

近期下方支撑位首先关注60.70附近,若该防线失守,或导致价格再度回测60关口的支撑性。日线图上,60美元一线支撑位坚实有效,油价此前两次试探该位置无果。

另一方面,若油价再度回升,上破61.70,上方阻力位看62.20美元,突破后或位于62.20-63.00区间内宽幅震荡,测试63美元关口的压制性。

若油价有效上破63关口并企稳,这表明从2月26日高点64.24美元开始的跌势可能已经结束,油价有望再度向64.24高位发起挑战。

汇通财经易汇通软件显示,截至北京时间3月13日11:10,美国WTI原油现报61.21美元/桶。